До начала реализации потенциала токенизации остается один-два года. К такому выводу пришли аналитики Coinbase Research.

Coinbase Research: Tokenization and the New Market Cycle

The current high yield environment has given tokenization as an opportunity for digitizing financial assets such as sovereign bonds, money market funds and repurchase agreements. However, infrastructure and jurisdictional… pic.twitter.com/41IybBp5Jv

— Wu Blockchain (@WuBlockchain) October 31, 2023

В настоящее время интерес к технологии подпитывает повышение доходностей на долговых рынках.

По сравнению с 2017 годом, когда альтернативные издержки составляли около 1-1,5%, нынешние условия с процентными ставками выше 5% подчеркивают эффективность использования капитала за счет мгновенных расчетов против характерных сейчас T+2.

Возможность работать в режиме 24/7 и вести прозрачные для аудита записи расширяет потенциал ончейн-платежей и взаиморасчетов, указали специалисты.

По их мнению, в фокусе окажутся суверенные облигации, банковские депозиты, фонды денежного рынка и операции РЕПО.

Драйверами роста сегмента станут повышение функциональной совместимости и консолидация отрасли.

Последняя будет осуществляться по трем направлениям:

- финансовые вертикали;

- юрисдикционные границы;

- технологические стеки.

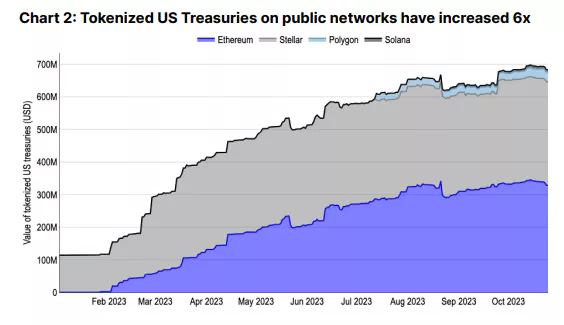

Растущий спрос реализуется в различных протоколах, направленных на доступ к токенизированному рынку казначейских облигаций США, что существенно отличается от ситуации 2017 года. В 2023 году объем рынка вырос в шесть раз.

Данные: Coinbase.

За последние шесть лет были развеяны многочисленные некорректные представления о токенизации. Кроме того, существенно снизился риск контрагента благодаря возможности атомарных расчетов в сценариях поставка против платежа (PvD) и поставка против поставки (PvP), указали аналитики.

В качестве препятствий специалисты назвали проблемы инфраструктуры и отсутствие четких правовых рамок в ряде ключевых стран.

Из-за неоднозначности регулирования часто требуется несколько платформ для обработки токенизированных активов в разных юрисдикциях. Проекты вроде OpenEden, Backed, Matrixdock и Ondo ограничивают пользовательскую базу аккредитованными инвесторами и часто только лицами, не являющимися резидентами США.

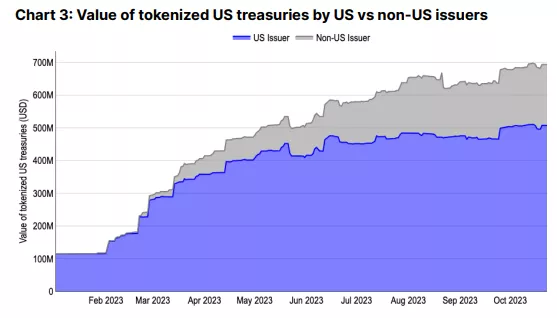

Все большее число эмитентов токенов на базе американских казначейских бумаг регистрируются в юрисдикциях за пределами этой страны.

Последние варьируются от строго регулируемых вроде Швейцарии, до таких мест, как Британские Виргинские острова. Это добавляет уровень риска контрагента в дополнение к существующему риску смарт-контрактов.

Данные: Coinbase.

Большинство учреждений полагаются на permissioned-блокчейны из-за опасений касательно эксплойтов смарт-контрактов, манипуляций оракулами и сбоев, что свойственно общедоступным сетям, указали специалисты. В связи с этим возникают проблемы функциональной совместимости, как с технологической, так и юридической и деловой точек зрения.

Эксперты также отметили, что многие проекты полагаются на TradFi для осуществления денежных расчетов. У платформ на permissioned-блокчейнах отсутствует обмен данными по KYC/AML-проверкам.

В результате ликвидность остается фрагментированной, что затрудняет реализацию всех преимуществ токенизации вроде функционального вторичного рынка.

Аналитики не исключили изменение ситуации с запуском четвертой версии протокола Uniswap, который будет содержать так называемый KYС-«хук».

Напомним, в октябре JPMorgan запустил Tokenized Collateral Network (TCN). Блокчейн-решение уже задействовали BlackRock и Barclays при конвертации акций в цифровые токены и последующей OTC-торговли деривативами между двумя организациями.

Ранее Zodia Custody договорилась о сотрудничестве с платформой OpenEden с целью предложения продуктов на базе RWA.